- コラムタイトル

-

「iDeCo」「NISA」「つみたてNISA」って?投資ビギナーが知っておきたい3つの税優遇制度

- リード

-

「お金に働いてもらう」という言葉をご存じでしょうか。日本人は昔から現金思考が強い傾向にありますが、いまや銀行で眠らせているだけではお金は増えない時代。もちろん所得自体を増やせば貯蓄額も比例して増加しますが、眠っていたお金が働いてくれるなら負担も減りますよね。

本記事では、投資って難しそう……と敬遠している方に向けて、いま話題の税優遇制度「iDeCo(個人型確定拠出年金)」「NISA」「つみたてNISA」の3つを解説します。将来への漠然とした不安を解消するため、早い段階から資産形成を考えていきましょう。

- コラムサマリ

目次

1.なぜ投資が必要?「貯蓄」と「投資」の違い

1-1.貯蓄のメリット

1-2.貯蓄のデメリット

1-3.投資のメリット

1-4.投資のデメリット

1-5.「一億総株主」政策でさらに投資が身近に

2.はじめての投資、知っておくべきことは?

2-1.3つのリスク分散方法

2-2.投資の税優遇制度

3.iDeCo(個人型確定拠出年金)と企業型DC(企業型確定拠出年金)

4.NISAとつみたてNISA、どこが違う?

5.月2万の積立投資、いくらになる?

6.人生の自由を手に入れるため、未来に投資していこう

- 本文

-

なぜ投資が必要?「貯蓄」と「投資」の違い

まずは「貯蓄」と「投資」について、基本的なメリットとデメリットを見ていきましょう。どちらかに偏るのではなく、両方の良いところを上手に享受することこそが資産形成の第一歩です。

貯蓄のメリット

特別な手続きは必要なく、思い立ったらすぐにはじめられるのが貯蓄のメリット。タンス貯金でも手持ちの銀行口座でも、入出金は自分の望むタイミングで行えます。基本的には元本割れのリスクもなく、最低金額や最高金額の縛りもありません。

貯蓄のデメリット

利率が低いため、銀行口座に預金していても大きく増えることはありません。こまめにATMから引き出している場合は、手数料がかかってしまいむしろ損をすることもあるでしょう。いつでも出金できる手軽さから、なかなか貯蓄が貯まらないというデメリットも。

投資のメリット

預貯金よりも利益を得られる可能性が高く、金融商品や売買のタイミングによっては資産を増やせることも。直接現金が増える場合もあれば、株主優待のように資産の増加以外のメリットが付随する場合もあります。また、資産を現金ではなく金融商品として保有することはインフレ対策にもなります。先行きの見えない時代に合った資産の持ち方といえるでしょう。

投資のデメリット

投資をはじめるときもやめるときも、何らかの手続きが必要になります。はじめる際の最低金額や入金できる最高金額、運用期間といった細かい設定もあるため、預金よりも自由度は低いといえるでしょう。商品によっては中途解約ができないケースもあり、急にまとまった資金が必要なときに困ることも想定されます。

そしてなにより、投資ビギナーにとっては「もとの資金よりも減ってしまう(=元本割れ)」リスクが不安の種になります。投資の主なリスク

- 価格変動リスク(投資商品の値下がりによる元本割れ)

- カントリーリスク(投資先の国や地域における災害や紛争、経済状況悪化等による業績悪化)

- 信用リスク(国や企業の破綻によるもの)

- 流動性リスク(自分が売りたいときに買い手が見つからない)

「一億総株主」政策でさらに投資が身近に

「リスクがあるなら、預貯金のほうが良さそう」と思う方もいるでしょう。しかし、それでもなお「投資」に注目が集まっているのには理由があるのです。

現在、日本政府は「一億総株主」という提言を打ち出しています。これは国民全員が株主となり、労働の収入だけでなく不労所得(働かずに得られる収入)を増やしていこうという考え方です。実際に全員が株主とならなくても、多くの人が企業の株を購入することになれば企業は資産が増えて成長していきます。企業の成長によって雇用や給与の増加に繋がると、日本経済全体に好循環が生まれるというわけです。

2022年4月からは高校でも投資教育が義務化されたことをふまえると、今後こうした動きはさらに拡大していくと予想されます。

はじめての投資、知っておくべきことは?

投資のリスクをご紹介しましたが、だからといって「投資=リスクを負って当然」とやみくもに行うものではありません。リスクを最小限にコントロールできるような工夫と、コツコツと取り組むことが大事なのです。

では、投資のリスクをコントロールするためにはどうすればいいのでしょうか。知っておくべきキーワードは、「長期」「積立」「分散」の3つです。

3つのリスク分散方法

①長期

長期投資とは、金融商品を長期間保有し続けてじっくりと資産を形成していく投資方法です。短期的な損益に惑わされずに長く保有することで、価値の振れ幅が小さくなり、収益の安定を図りやすくなります。株式の場合は長期で保有すると配当金や株主優待の回数も多くなるため、結果として利益を増やすことにも繋がります。

②積立

積立投資とは、金額を決めて定期的に金融商品を購入する投資方法です。金融商品の価格がもっとも安いタイミングで大量に購入するのが理想ですが、タイミングを計っていてはいつまでも購入できませんし、かえって失敗に繋がる可能性もあります。そこで、知っておくべきなのが「積立投資」です。毎月定額で購入していると、高いときに買うこともあれば安いときに買えることもあるでしょう。これを長く続けていくことで、次第に平均値が取れるようになっていくのです。

③分散

分散投資は、投資先や購入時期を分散させることでリスクを減らす投資方法です。具体的には、以下の分散方法が挙げられます。

- 資産の分散

株式、債券、投資信託など、特性の異なる複数の金融商品を組み合わせることで、すべての資産価値が下がることを防ぎます。 - 地域の分散

日本と諸外国、または先進国(米国、ユーロ圏など)と新興国(東南アジアなど)のように、複数の地域や通貨の金融商品を組み合わせてリスクを分散させます。 - 時間の分散

価格の安さにつられて一度に購入するのではなく、積立投資のように購入時期を分けていく方法です。タイミングをずらすことで、安定した運用に繋がります。

投資の税優遇制度

投資の特徴やリスクを理解したら、次に運用を助けてくれる「税優遇制度」についてもチェックしてみましょう。

税優遇制度は、投資で得た利益が非課税になる制度のこと。本来、投資で得た利益には約20%の税金がかかりますが、この制度を活用すると対象商品の利益がすべて手元に残ります。代表的なものが、「iDeCo(個人型確定拠出年金)」「NISA」「つみたてNISA」の3つです。それぞれの特徴を見ていきましょう。

iDeCo(個人型確定拠出年金)

税優遇制度対象の投資用口座として、ここでは「iDeCo(イデコ):個人型確定拠出年金)」をご紹介します。「企業型DC(企業型確定拠出年金)」と混同されやすいですが、iDeCoは国民年金の被保険者が対象となり、企業型DCは会社に勤める厚生年金被保険者が対象になります。また、iDeCoは被保険者本人が掛け金を払う個人型年金ですが、企業型DCは福利厚生(企業年金)のひとつとして事業主が掛け金を支払ってくれます。

iDeCoには掛け金の限度額があり、その金額は職種によってさまざま。自営業者やその家族は月額68,000円、会社員は月額23,000円、公務員は月額12,000円、専業主婦(夫)は月額23,000円、国民年金任意加入被保険者は月額68,000円までになります。

積立期間は、厚生年金被保険者もしくは国民年金被保険者となった年齢から原則65歳まで。最大の魅力は、掛け金が全額所得控除の対象になることです。積立時や運用時だけでなく、受取時にも税制優遇を受けられます。

運用商品は、金融機関など(運営管理機関)が選定している中から選択可能です。各機関によって手数料や取り扱い商品が異なるため、慎重に見極める必要があります。

NISAとつみたてNISA、どこが違う?

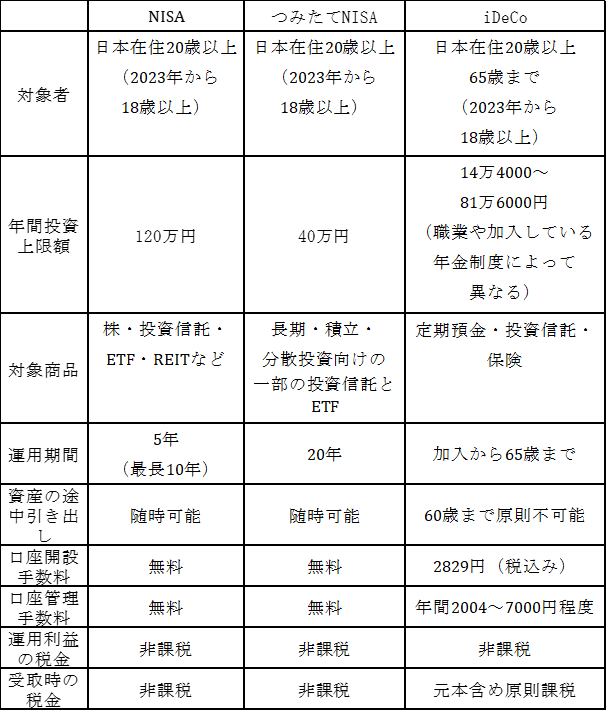

名前が似ている「NISA」と「つみたてNISA」ですが、運用期間や購入方法、非課税になる金額、購入対象商品の4つが大きく異なります。NISAとつみたてNISAを同時に持つことはできないので、自分に適したほうを選択しましょう。

「NISA」が年間120万円まで/運用期間は5年間、そして買い方が自由であるのに対し、「つみたてNISA」は年間40万円まで/運用期間は20年間です。また、その名のとおり積立方式での購入となり、商品も金融庁が認めたものしか選択できません。

簡単に説明すると、NISAは“投資にある程度資金を費やせる方向け”で、つみたてNISAは“投資初心者向け”となります。つみたてNISAは、長期投資をすることでリスク分散できることが魅力。金融庁の基準をクリアした商品から選べるので、初心者にとっては安心ですね。

図:NISA・つみたてNISA・iDeCoの特徴

月2万の積立投資、いくらになる?

では、実際に投資をしたらどのくらいお金が増えるのでしょうか。毎月2万円ずつ積立投資をしたと仮定して、10年後の銀行預金との差を比較していきます。

現在、銀行普通預金の金利は0.001%、定期預金は0.002%ほど(金融機関によって異なります)。利息は数十円程度なので、10年間貯蓄するとほぼ元本通りの240万円が貯まります。同じ金額を想定利回り年3%の低リスク商品に積立投資した場合、10年間で280万円弱に。

上記は10年間の計算ですが、もし40歳から60歳まで20年間積み立てた場合は、同じ毎月2万円でも貯蓄の場合は480万円、積み立て投資では656万円まで増加し、176万円の差が出ます。30歳からはじめた場合は貯蓄だと720万円、積み立て投資では1165万円となり、元本との差は445万円にもなります。これは、長期投資のメリットとして、元手+利息の合計金額に対して利息がつく「複利の力」が働くためです。

もちろん投資にはリスクが伴うため、上記はあくまでシミュレーションの金額です。必ずしもシミュレーションどおりに増えるわけではありませんが、できるだけ早くはじめる(=長期投資)ことでリスクを回避しやすくなるでしょう。

人生の自由を手に入れるため、未来に投資していこう

投資ビギナーのなかには、投資=一発逆転のギャンブルのようなイメージを持っている方も多いですが、実は「地道にコツコツ」が一番の要(かなめ)! 長い目でコツコツ投資すれば、一般的には安定的にお金を増やすことができます。自分や家族の人生をより充実させるために、早いうちから貯蓄だけではなく投資も活用し、資産形成をはじめてみましょう。

この記事の執筆協力

- 執筆者名

-

山本杏奈

- 執筆者プロフィール

-

金融機関勤務を経て、フリーライター/編集者に転身。現在は企業パンフレットや商業誌の執筆・編集、採用ページのブランディング、ウェブ媒体のディレクションなど、幅広く担当している。

- 募集文書管理番号